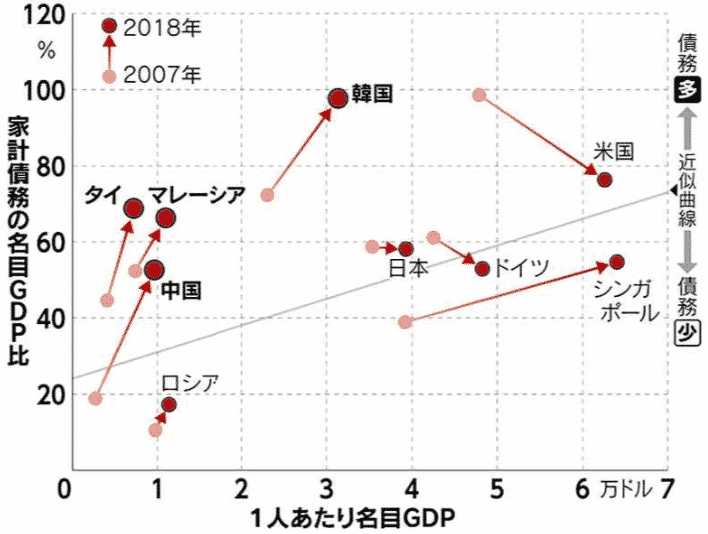

毎週楽しみにしている日経新聞日曜版の「チャートは語る」。7月28日は過去10年間の家計債務比率の変化を国別に図示していて、とても良い教材になっていると思います。本文では全く触れられていないのですが、一目でわかるのは、韓国の家計債務比率の高さです。名目GDP比100%、可処分所得比180%は断トツに高い。レベルとしてはより低い中国やタイ、マレーシアについて、本文で言及され、家計が債務拡大に苦労しているとの解説もありますが、韓国に触れないのはちょっと不思議に思えるかもしれません。

実は、韓国の家計債務比率が高いのは、韓国の政策の結果なのです。韓国がそれまで普及していなかったクレジットカードを広く普及させ、税優遇措置をとってまで「家計の債務拡大による個人消費の拡大」を推進したのは、1997年にIMF管理に陥ってからなんですね。その優遇措置というのがちょっと変わっています。韓国の場合、クレジットカードには日本でいうマイナンバーのデータが連携していて、買い物の都度、全ての取引明細はマイナンバー付きで税務当局に送信されます。そして年末に、一年間のクレジットカードでの消費額を集計した数字が税務署から個人に「記入済み申告書」で通知され、クレジットカードでの消費は所得控除される仕組みです。個人がクレジットカードに依存した消費拡大をするようになったのは、過去20年間の国の政策の結果なのです。名目個人消費額に対するクレジットカード決済額は80%に達し、国際比較でも堂々第一位のキャッシュレス国家になったという訳ですね。

この政策の結果、個人消費が回復し、韓国は1997年のアジア通貨危機の影響から脱することができました。加えて、税務当局は、詳細な個人の取引明細を入手するようになったため、個人向けの小売業者の売上げをほぼ完璧に捕捉し、業者による脱税を防止できるようになったのです。

ただし、当然、副作用もありました。この政策がとられてから、韓国の国内で、多重債務を抱えて自己破産に追い込まれる人が激増したのです。マクロの統計でも、家計部門の債務は拡大を続け、経済の不安定要因となっています。わかりやすく言うと、日本は国債、地方債などの形で、公的部門の債務を拡大することで、経済のバランスをとってきました。米国は、民間法人企業部門の債務の拡大が目立ちます。そして、韓国は、家計部門の債務が大きく拡大しているわけです。

マクロ経済的な視点でみると、経済主体間のどこかに資金余剰があれば、どこかが資金不足にならざるを得ないわけで、特定の部門に「しわが寄る」のは仕方のないことかもしれません。とはいえ、どの部門であれ、大きな債務残高を抱え、それが拡大している状況というのは脆弱なもので、万一経済的なショックが起きれば、脆弱な部門から痛みが出てくることが多いでしょう。この記事は、あえて解説に書かれていない部分に、隠されたポイントがあるのです。